Par Ambrose O'Callaghan

L’élection présidentielle américaine devrait avoir lieu le 5 novembre 2024. Le mois de juillet a représenté un tournant historique pour l’élection et potentiellement pour le pays, puisque plusieurs événements majeurs ont entraîné une réorientation de la course. Le président américain en exercice, Joe Biden, s'est retiré de la course et a soutenu la candidature de son vice-président.

Les candidats à la présidence américaine de 2024 sont désormais officiellement déterminés, la course se déroulant entre la vice-présidente du Parti démocrate – Kamala Harris – et le Parti républicain, une fois de plus dirigé par Donald J. Trump.

L’économie est presque toujours la priorité numéro un des électeurs avant une élection présidentielle. Cette année n’est pas différente. Plus tôt en 2024, Le Pew Research Center a révélé que le renforcement de l’économie était la priorité absolue des Américains. Cette priorité a pris le pas sur d’autres préoccupations majeures telles que « la défense contre le terrorisme », « la réduction de l’influence de l’argent en politique » et « la réduction des coûts des soins de santé ».

Que signifie l’élection américaine de 2024 pour les marchés ?

De nombreux investisseurs ont le sentiment que si l’un des partis remporte la présidence, cela influencera l’action du marché dans un sens ou dans l’autre. En effet, de nombreux médias et recherches pointent du doigt le positionnement et le calendrier entourant une élection cruciale.

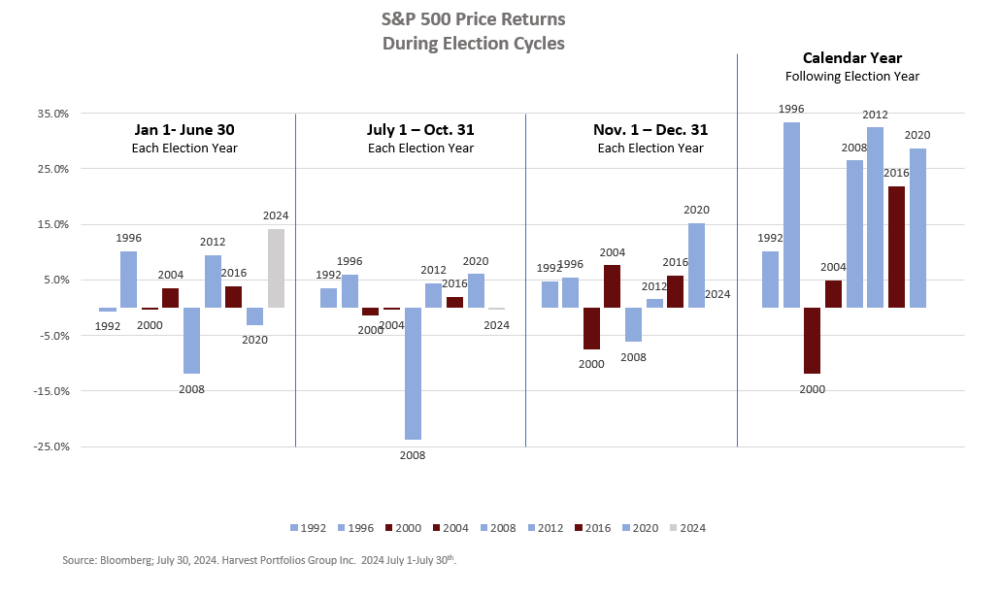

Notre équipe d’investissement a examiné les rendements du S&P 500 au cours des huit derniers cycles électoraux. Ils ont observé qu’historiquement, il existe très peu de modèles de marchés plus larges se comportant d’une manière particulière.

Ils ont constaté que, quel que soit le parti élu à la présidence, les rendements pour le marché dans son ensemble variaient au cours de chacune des périodes précédant les huit dernières élections. Ceci est illustré dans le graphique ci-dessous, qui illustre les rendements des prix du S&P 500 au cours du premier semestre, de la seconde moitié et des 60 derniers jours d'une année électorale, ainsi que les rendements pour l'année civile suivant l'élection. De plus, il est évident que les marchés ont généré de solides rendements en moyenne immédiatement après les années électorales. L’équipe estime que cela est davantage lié à la période mesurée plus longue qu’à l’élection elle-même.

Les données historiques sur les rendements des prix du S&P 500 s'étendent de 1992 – lorsque le démocrate Bill Clinton a déclaré vainqueur – à 2020 – lorsque le démocrate Joe Biden a empêché le président sortant Donald Trump d'obtenir un deuxième mandat consécutif. Cela montre que les marchés ont constamment enregistré de bonnes performances au cours de l’année civile suivant une année électorale. La seule exception au cours des trois dernières décennies est l’année 2000, lorsque les attentats du 11 septembre 2001 et leurs conséquences ont considérablement perturbé les marchés nationaux et internationaux.

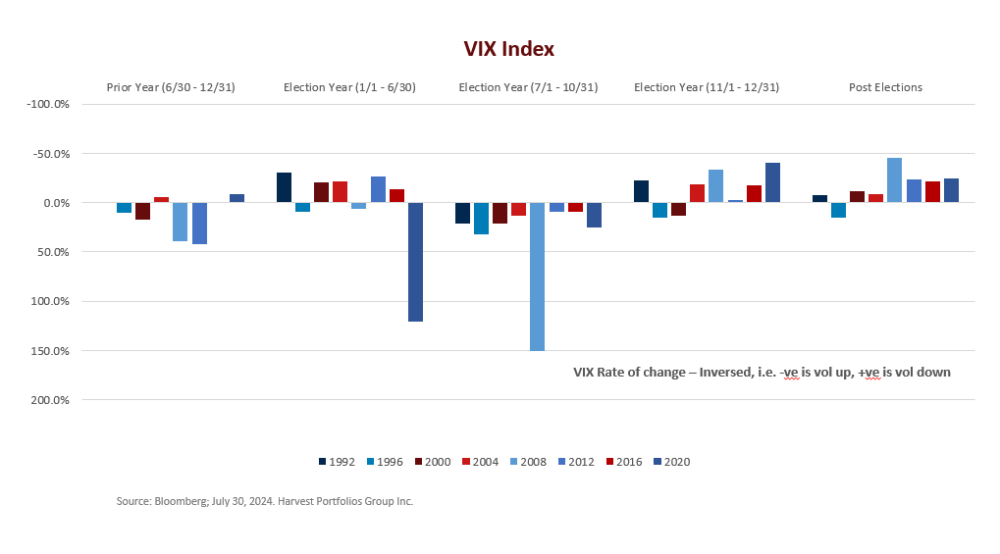

Notre équipe a également examiné les mesures de volatilité. L'indice de volatilité CBOE du Chicago Board Options Exchange – généralement désigné par son abréviation « VIX » – est une mesure populaire des attentes de volatilité du marché boursier au sens large. Ceci est basé sur les options de l'indice S&P 500.

Il convient de noter que notre équipe s’attend à ce que la volatilité – à la hausse comme à la baisse – augmente à l’approche de l’élection présidentielle américaine. Toutefois, l’équipe s’attend également à ce que la volatilité diminue dans les mois qui suivront l’élection. Cela représente un avantage potentiel pour les ETF de revenu à options d'achat couvertes de Harvest, car des flux de trésorerie peuvent être générés à partir de ces options d'achat. Après tout, la capacité de monétiser la volatilité a contribué à la bonne performance de plusieurs ETF Harvest.

Le graphique ci-dessous illustre la performance de l’indice VIX à chaque cycle électoral de 1992 à 2020. Comme prévu, les années 2008 et 2020 ont connu une volatilité majeure en raison respectivement de la crise financière et des impacts de la pandémie de COVID-19.

Pourquoi la diversification est importante

Outre la diversification au sein d’une classe d’actifs, certains investisseurs peuvent préférer un équilibre dans la répartition des actifs et avoir besoin de revenus fréquents.

Pour répondre à ce besoin, Harvest ETFs a lancé le FNB équilibré de revenu et de croissance Harvest (HBIG:TSX) plus tôt cette année. Cet ETF est conçu pour offrir des distributions mensuelles en espèces élevées et la possibilité d’une appréciation du capital. HBIG investit dans un portefeuille de FNB cotés sur une bourse nord-américaine reconnue qui offrent une exposition aux titres de capitaux propres à grande capitalisation et aux obligations de qualité investissement ou aux instruments du marché monétaire émis par des sociétés ou des gouvernements.

HBIG est un moyen simple d’investir dans un portefeuille 60/40 actions/revenu fixe. La dernière fois qu'elle a versé une distribution mensuelle en espèces, elle s'élevait à 0,1600 $ par unité. Calculé sur une base annualisée en utilisant le dernier prix de clôture NAV de 24,94 $, cela représente un rendement de 7,72 %. En fin de compte, HBIG offre une diversification en offrant une exposition aux meilleurs ETF Harvest Equity Income et ETF Fixed Income.

Clause de non-responsabilité

Le contenu de cet article est destiné à informer et à éduquer et ne doit donc pas être considéré comme un conseil en investissement, fiscal ou financier. Les commissions, les frais de gestion et les dépenses peuvent tous être associés à l'investissement dans des fonds négociés en bourse de Harvest (gérés par le Groupe de portefeuilles Harvest Inc.). Veuillez lire le prospectus concerné avant d'investir. Les fonds ne sont pas garantis, leurs valeurs changent fréquemment et leurs rendements passés peuvent ne pas se reproduire. Certaines déclarations contenues dans cette communication constituent des déclarations prospectives( FLS) , y compris, mais sans s'y limiter, celles identifiées par les expressions s'attendre à, avoir l'intention de, sera/ seront et autres expressions similaires dans la mesure où elles se rapportent au Fonds. Les FLS ne sont pas des faits historiques, mais reflètent les attentes actuelles de Harvest, le gestionnaire du fonds, concernant les résultats ou les événements futurs. Ces déclarations sont soumises à un certain nombre de risques et d'incertitudes qui pourraient faire en sorte que les résultats ou les événements réels diffèrent sensiblement des attentes actuelles. Bien que Harvest, le gestionnaire du Fonds, estime que les hypothèses inhérentes aux FLS sont raisonnables, les FLS ne sont pas des garanties de performance future et, par conséquent, le lecteur est invité à ne pas accorder une confiance excessive à ces déclarations en raison de l'incertitude qui leur est inhérente. Harvest, le gestionnaire du fonds, ne s'engage pas à mettre à jour publiquement ou à réviser de quelque manière que ce soit tout FLS ou toute information, que ce soit en raison de nouvelles informations, d'événements futurs ou d'autres facteurs qui affectent ces informations, sauf si la loi l'exige.