Par Ambrose O’Callaghan

La Réserve fédérale (la « Fed ») a été fondée le 23 décembre 1913 en tant que système bancaire central des États-Unis. À l’époque, les États-Unis étaient confrontés à une série de crises financières qui avaient ébranlé l’économie nationale. Cela incluait la panique de 1907 – une crise financière déclenchée par la tentative ratée d’octobre 1907 de monopoliser le marché des actions de la United Copper Company. Ces paniques ont conduit à des paniques bancaires, réaffirmant le désir des décideurs politiques d’avoir un contrôle central du système monétaire.

Dans cet article, nous examinerons le rôle de la Fed et la manière dont cette banque centrale américaine choisit son président, ses présidents et détermine le pouvoir de vote. Après cela, nous examinerons comment ces facteurs pourraient avoir un impact sur les décisions en matière de taux jusqu’en 2025 et au-delà, et quels ETF Harvest pourraient être affectés par ces évolutions et changements de politique.

Le rôle de la Fed

Lors de sa fondation, le Congrès américain a établi trois objectifs clés pour la politique monétaire dans la loi sur la Réserve fédérale. Le mandat statutaire de la Fed est le suivant :

- Emploi maximum

- Des prix stables

- Taux d'intérêt à long terme modérés

La Fed dispose de nombreux outils pour atteindre ces objectifs. La politique monétaire plus traditionnelle implique le recours aux opérations d’open market, aux réserves obligatoires et aux prêts au guichet d’escompte.

Politique monétaire traditionnelle

Opérations d'open market (OMO)

Les opérations d’open market consistent à influencer l’offre de soldes sur le marché des fonds fédéraux. En d’autres termes, cela permet à la banque centrale de contrôler l’offre de monnaie et de crédit dans l’économie.

Avant la crise immobilière de 2007-2008 et la crise financière mondiale qui a suivi, les OMO étaient utilisées pour ajuster l’offre de réserves. Cette mesure a été prise pour maintenir le taux des fonds fédéraux, qui est le taux d’intérêt auquel les institutions de dépôt prêtent les soldes de leurs réserves à d’autres institutions de dépôt du jour au lendemain, à ou autour de l’objectif établi par le Federal Open Market Committee (FOMC).

Cette approche a considérablement évolué à la suite de la crise financière de 2007-2008 et de la Grande Récession. En 2008, le FOMC a établi une fourchette cible proche de zéro pour le taux des fonds fédéraux. Cette décision, combinée à des achats d’actifs à grande échelle – que nous aborderons plus tard – a fait de la Fed une cible de surveillance à un degré jamais vu depuis sa fondation au début du 20e siècle.

Réserves obligatoires

La loi sur la Réserve fédérale autorise le conseil d’administration de la Fed à établir des exigences de réserve dans une fourchette spécifique. Cela permet à la Fed de mettre en œuvre efficacement la politique monétaire sur certains types de dépôts et autres passifs des institutions de dépôt. Afin d’atteindre le montant en dollars des réserves obligatoires d’une institution de dépôt, la Fed applique les ratios de réserves obligatoires aux passifs réservables de l’institution. Après cela, le conseil d'administration de la Fed est autorisé à imposer des exigences de réserve sur les comptes de transaction, les dépôts non personnels et les passifs en euromonnaies.

Prêts à rabais

Un autre rôle important de la Fed est celui des prêts au guichet d’escompte. La Fed est autorisée à prêter aux institutions de dépôt. Grâce à cela, la banque centrale peut soutenir la liquidité et la stabilité du système bancaire national ainsi que la mise en œuvre efficace de la politique monétaire. Le guichet d’escompte aide les institutions de dépôt à gérer leurs risques de liquidité. Cela permet à son tour d’éviter des actions qui pourraient avoir des conséquences négatives pour leurs clients. Essentiellement, le guichet d’escompte soutient le flux de crédit vers les ménages et les entreprises.

Politique monétaire non traditionnelle

Guidage prospectif

Les banques centrales du monde entier utilisent des orientations prospectives pour informer le public de l’orientation future de la politique monétaire. Lorsque la Fed fournit des orientations prospectives, elle permet aux particuliers et aux entreprises de prendre des décisions sur la base de ces informations. En raison de son impact sur les décisions en matière de dépenses et d’investissement, l’orientation prospective influence les conditions financières et économiques.

Le FOMC a commencé à publier des déclarations d’orientation prospective à la suite de ses réunions au début des années 2000.

Achats d'actifs à grande échelle

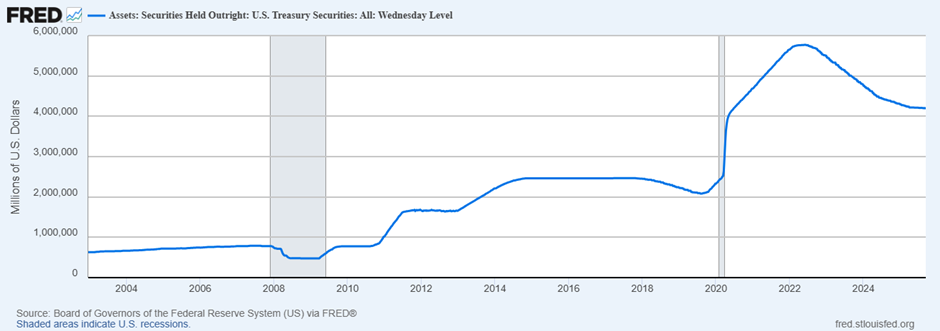

Historiquement, les achats ou ventes directs de titres du Trésor étaient utilisés comme un outil pour gérer l’offre de réserves bancaires. Cela a été fait pour maintenir les conditions en ligne avec le taux cible des fonds fédéraux.

Cependant, la crise financière mondiale de 2007-2008 a entraîné des changements radicaux dans la manière dont la Fed aborde les achats d’actifs à grande échelle. Entre 2008 et 2014, le FOMC a autorisé trois séries de programmes d’achat d’actifs à grande échelle – également appelés assouplissement quantitatif – ainsi qu’un programme d’extension de maturité.

La pandémie de COVID-19 a également représenté un défi important pour les décideurs politiques. En mars 2020, la Fed a lancé des achats d’actifs à grande échelle de titres du Trésor américain pour faire face aux perturbations du marché au début de la pandémie. D’autres mesures incluent le lancement d’achats de bons du Trésor et d’autres titres fonctionnant sur le marché. Ces achats étaient sans précédent. Les achats d’actifs ont atteint près de 2 000 milliards de dollars de billets et d’obligations achetés rien qu’en 2020.

Les présidents de la Fed et le pouvoir de vote

La Fed est dirigée par sept gouverneurs nommés par le président et confirmés par le Sénat. Les sept gouverneurs votent à chaque réunion du FOMC. Le mandat complet des gouverneurs de la Fed dure 14 ans, et un mandat commence tous les deux ans. Cela se produit le 1er février des années paires. Après avoir accompli un mandat complet, un membre ne peut pas être reconduit dans ses fonctions, tandis qu’un membre qui termine une partie non expirée de son mandat peut être reconduit dans ses fonctions.

Toutefois, si un membre prend sa retraite plus tôt, le Président peut nommer un autre gouverneur à titre intérimaire. Par exemple, Adriana Kugler a récemment démissionné en août 2025, car son mandat expirait en février 2026. Ce siège a été récemment pourvu par la nomination et la confirmation par le Sénat de Stephen Miran le 15 septembre 2025. Il est prévu qu'il soit reconduit dans ses fonctions en février prochain, lorsque son mandat sera renouvelé.

Il y a 12 présidents de banques régionales. Cinq de ces présidents votent à tour de rôle. Les mandats des 12 présidents expirent tous en même temps, le prochain mandat expirant en février prochain. Le processus de sélection des présidents régionaux est compliqué. Il comprend des mandats renouvelables pour les administrateurs B et C de la banque régionale qui sont censés représenter le public. Les administrateurs de classe B sont choisis par les banques régionales et les administrateurs de classe C sont nommés par le Conseil des gouverneurs de la Réserve fédérale. Ensuite, le candidat à la présidence des banques régionales doit être approuvé par le conseil d’administration de la Fed, composé de sept membres, à Washington. Le mandat du président Jerome Powell expire en mai 2026, mais il a jusqu'en 2028 en tant que gouverneur du conseil, bien que ce ne soit pas sans précédent pour qu'il remplisse l'intégralité de son mandat au sein du conseil. Les présidents ont historiquement démissionné du conseil après avoir exercé leur rôle de président.

Bien que cela soit compliqué, cela a mis en lumière la Fed et les banques régionales, en particulier dans le sillage du récent départ à la retraite des gouverneurs et d’autant plus compte tenu de la controverse entourant la gouverneure Lisa Cook et son éventuel limogeage.

Alors que trois des sept membres du conseil des gouverneurs ont désormais été nommés par l'administration actuelle, si un autre membre du conseil des gouverneurs prenait sa retraite, ou dans le cas du gouverneur Cook, était démis de ses fonctions pour motif valable, cette décision pourrait modifier le pouvoir de vote de la Fed, soulevant des inquiétudes quant à l'influence politique dans le domaine de la politique monétaire. Même si certaines mesures de protection subsistent, la perception d’une indépendance affaiblie de la Fed risque de perturber les marchés.

Attentes en matière de taux d'intérêt en 2025

Le mercredi 17 septembre, la Fed a annoncé qu'elle avait voté pour abaisser la fourchette cible du taux des fonds fédéraux de 0,25 % , ramenant le taux de référence à 4,25 %. Sa décision a été motivée par la modération de l’activité économique au premier semestre 2025, ainsi que par le ralentissement des données sur l’emploi et l’augmentation du taux de chômage. Le FOMC a réitéré qu’il était « fermement déterminé à soutenir le plein emploi et à ramener l’inflation à son objectif de 2 % ».

Un rapport du 5 septembre a montré que l’économie américaine n’avait généré que 22 000 emplois en août. Cela a alimenté les craintes selon lesquelles les politiques économiques du gouvernement, notamment les taxes massives à l’importation, ont contribué à l’incertitude dans le monde des affaires. Dans le même temps, le taux de chômage a augmenté à 4,3 %, dépassant ainsi la moyenne mobile sur six mois. Cela indique une augmentation soutenue du chômage.

Quels ETF Harvest sont impactés par les mouvements de la Fed ?

L'incertitude autour de la politique de la Fed a stimulé l'or, profitant à deux ETF de l'écurie Harvest.

L’un d’entre eux est le Harvest Global Gold Giants Index ETF (TSX : HGGG), un portefeuille pondéré de manière égale des plus grandes sociétés aurifères du monde. HGGG suit l'indice Solactive Global Gold Giants TR.

Performance annuelle

Au 31 janvier 2026

| Symbole | 1M | 3M | 6M | YTD | 1Y | 2Y | 3Y | 4Y | 5Y | 6 ans | 7Y | SI |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| HGGG | 7.98 | 31.39 | 97.70 | 7.98 | 149.20 | 101.27 | 51.63 | 40.99 | 27.13 | 25.43 | 24.93 | 25.70 |

Nous avons également récemment lancé une variante de l'or dans le cadre de notre gamme de FNB Harvest High Income Shares™ : le FNB Harvest Agnico Eagle Enhanced High Income Shares (TSX : AEME). AEME investit tous ses actifs dans des actions d’Agnico Eagle Mines. Il superpose des appels couverts et utilise un effet de levier modeste d'environ 25 %, visant à générer des niveaux élevés de revenus mensuels. Le phénomène des anticipations de taux a poussé les rendements à long terme à la hausse, les investisseurs intégrant les risques d'inflation supplémentaires et l'incertitude persistante de la Fed.

Dans le même temps, les fluctuations à court terme des prix des obligations ont constitué un environnement difficile, les prix des obligations à plus long terme fluctuant d’un mois à l’autre. Les obligations à moyenne durée ont été plus stables, malgré les mouvements à la hausse des rendements en août, elles continueront de dépendre des données.

Le Harvest Premium Yield Treasury ETF (TSX : HPYT) – un portefeuille d’ETF qui détient des obligations du Trésor américain à plus long terme garanties par le gouvernement américain – utilise jusqu’à 100 % de souscription d’options d’achat couvertes pour générer un rendement plus élevé et maximiser les flux de trésorerie mensuels. Le résultat reste positif depuis le début de l'année. HPYT a versé pour la dernière fois une distribution mensuelle en espèces de 0,13 $ par unité.

Performance annuelle

Au 31 janvier 2026

| Symbole | 1M | 3M | 6M | YTD | 1Y | 2Y | SI |

|---|---|---|---|---|---|---|---|

| HPYT | 0.06 | (1.94) | 2.49 | 0.06 | 4.04 | (0.18) | 1.27 |

| HPYT.B | (0.62) | (4.42) | 1.61 | (0.62) | (0.92) | - | 2.20 |

| HPYT.U | 0.18 | (1.55) | 3.40 | 0.18 | 5.75 | 1.11 | 0.98 |

À moyen terme, le Harvest Premium Yield 7-10 Year Treasury ETF (TSX : HPYM) est un portefeuille d’ETF du Trésor américain qui détient principalement des obligations américaines ayant des échéances moyennes de 7 à 10 ans. Comme HPYT, il peut émettre jusqu'à 100 % d'appels couverts sur ces avoirs pour générer des revenus mensuels. HPYM a généré des rendements solides depuis le début de l'année à mi-parcours en septembre 2025. Le FNB a versé pour la dernière fois une distribution mensuelle en espèces de 0,08 $ par part.

Performance annuelle

Au 31 janvier 2026

| Symbole | 1M | 3M | 6M | YTD | 1Y | 2Y | SI |

|---|---|---|---|---|---|---|---|

| HPYM | (0.21) | (0.05) | 2.59 | (0.21) | 5.79 | 2.14 | 2.10 |

| HPYM.U | (0.08) | 0.46 | 3.47 | (0.08) | 7.63 | 3.58 | 3.46 |

Les investisseurs devraient noter la date du mercredi 17 septembre dans leur calendrier. Ce jour-là, la Réserve fédérale et la Banque du Canada suspendront leurs annonces de taux d’intérêt après des réunions clés. Nous sommes susceptibles de voir des mouvements sur les marchés autour des gros titres alors que nous attendons des données supplémentaires sur l'emploi et l'inflation plus tard dans le mois. Les marges seront notre priorité au troisième trimestre.

Clause de non-responsabilité

Le contenu de cet article vise à informer et à éduquer et ne doit donc pas être interprété comme un conseil en matière d'investissement, de fiscalité ou de finances. Des commissions, des frais de gestion et des dépenses peuvent tous être associés à un investissement dans les Fonds négociés en bourse Harvest (gérés par le Groupe de portefeuilles Harvest Inc.). Veuillez lire le prospectus correspondant avant d'investir. Les fonds ne sont pas garantis, leurs valeurs changent fréquemment et les performances passées peuvent ne pas se reproduire. Le contenu de cet article vise à informer et à éduquer et ne doit donc pas être interprété comme un conseil en matière d'investissement, de fiscalité ou de finances.

Certaines déclarations incluses dans cette communication constituent des déclarations prospectives (« DPP »), y compris, mais sans s’y limiter, celles identifiées par les expressions « prévoir », « avoir l’intention de », « va » et autres expressions similaires dans la mesure où elles se rapportent au Fonds. Les FLS ne sont pas des faits historiques, mais reflètent les attentes actuelles de Harvest, le gestionnaire du Fonds, concernant les résultats ou les événements futurs. Ces déclarations sont soumises à un certain nombre de risques et d'incertitudes qui pourraient faire en sorte que les résultats ou les événements réels diffèrent sensiblement des attentes actuelles. Bien que Harvest, le gestionnaire du Fonds, estime que les hypothèses inhérentes aux FLS sont raisonnables, les FLS ne sont pas des garanties de performance future et, par conséquent, le lecteur est invité à ne pas accorder une confiance excessive à ces énoncés en raison de l'incertitude qui leur est inhérente. Harvest, le gestionnaire du Fonds, ne s'engage pas à mettre à jour publiquement ou à réviser de quelque manière que ce soit tout FLS ou toute information, que ce soit en raison de nouvelles informations, d'événements futurs ou d'autres facteurs qui affectent ces informations, sauf si la loi l'exige.