Par les FNB Harvest

Les soins de santé à grande capitalisation américains ont été un bastion pour les investisseurs dans un marché par ailleurs difficile. Bien qu'il ne soit pas totalement à l'abri de la vente massive que nous avons connue ces derniers mois, le secteur a surperformé en raison d'une demande stable, de marges élevées et d'une exposition relativement faible aux prix des matières premières. La FNB Harvest Healthcare Leaders Income ETF (HHL:TSX) combine un portefeuille de sociétés de soins de santé diversifiées à grande capitalisation avec une stratégie active d'achats couverts pour générer des distributions en espèces mensuelles constantes. Les positions défensives du portefeuille, ainsi que ses paiements de revenu, ont entraîné une surperformance significative des marchés plus larges.

Dans le sillage des données sur les bénéfices de juillet, cependant, nous avons constaté un certain soulagement sur les marchés plus larges, les entreprises de tous les secteurs ayant publié des rapports largement conformes aux attentes, offrant une visibilité indispensable. Alors que les marchés poussaient un soupir de soulagement, les secteurs axés sur la croissance comme la technologie ont commencé à réduire les pertes du début de l'année. Alors que le secteur de la santé a montré sa réputation de défensif au cours des derniers mois, le gestionnaire de portefeuille principal de HHL a expliqué que les vents favorables à la croissance du secteur ont un impact plus important.

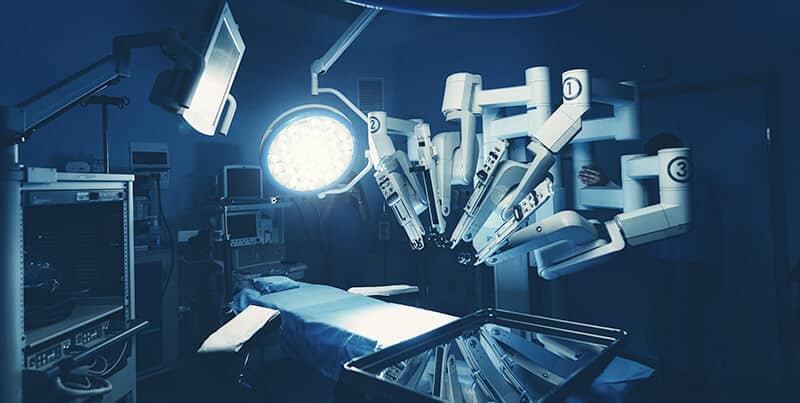

"Tout cet espace est innovant", a déclaré Paul MacDonald, directeur des investissements et gestionnaire de portefeuille chez FNB Harvest. « Qu'il s'agisse d'une entreprise à la pointe de la chirurgie assistée par robot ou d'un énorme acteur établi comme Eli Lily qui fait des progrès dans le traitement de l'obésité. Les entreprises du secteur de la santé bénéficient d'importants vents favorables à la croissance et, lors de notre dernier rééquilibrage de HHL, nous avons pris certaines mesures pour saisir davantage de ces perspectives de croissance.

Positionner HHL pour des perspectives de croissance

MacDonald a souligné que le récent rééquilibrage de HHL a maintenu l'engagement de l'ETF envers la diversification des sous-secteurs et des styles au sein du secteur de la santé. Cependant, certains des nouveaux ajouts à HHL ont positionné le portefeuille pour une plus grande opportunité de croissance.

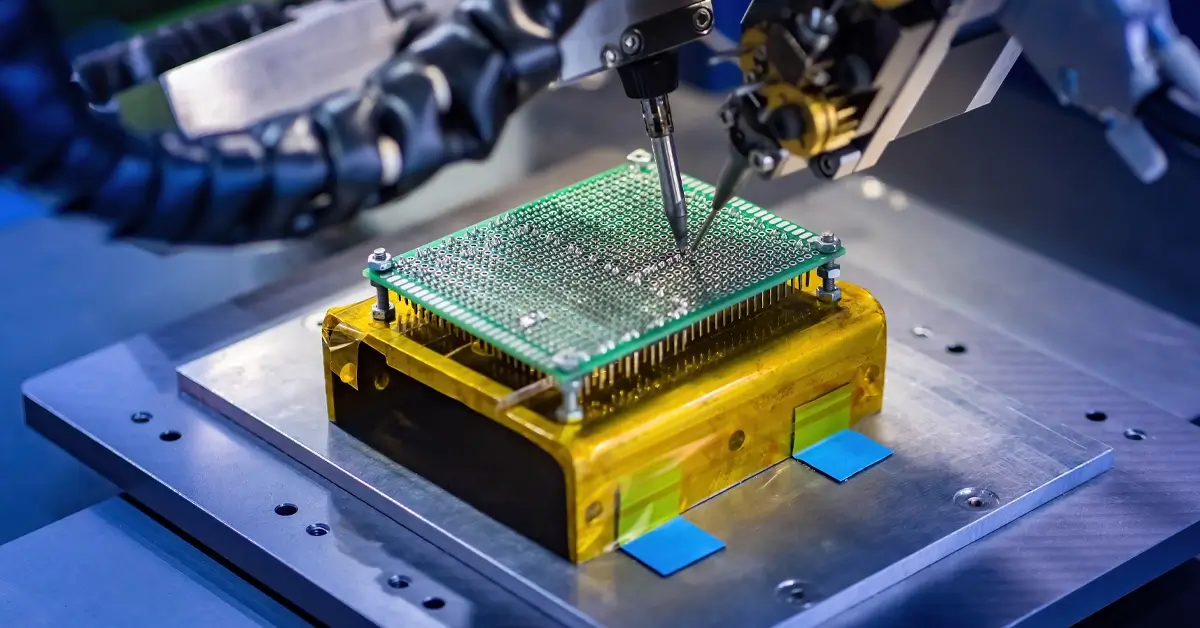

La première décision a été de remplacer Agilent Technologies par Danaher dans les avoirs du portefeuille. Les deux sociétés se concentrent sur les sciences de la vie, les outils et les diagnostics, mais Danaher a une gamme d'activités plus diversifiée et une plus grande part de marché, ce qui, selon l'expérience de MacDonald, positionne mieux Danaher pour toute reprise potentielle du marché.

La deuxième étape du rééquilibrage consistait à supprimer HCA Healthcare Inc, une position de valeur qui avait montré une détérioration de la visibilité des bénéfices et une augmentation des coûts en raison de problèmes de main-d'œuvre, et à ajouter Intuitive Surgical. MacDonald a expliqué qu'Intuitive Surgical est le leader du marché de la chirurgie assistée par robot, avec une technologie en avance de près de dix ans sur son concurrent le plus proche. Le marché de la chirurgie assistée par robot est actuellement sous-pénétré et un certain nombre d'entreprises progressent dans l'espace, notamment Stryker, un autre portefeuille de HHL. L'ajout d'Intuitive Surgical permet à HHL de mieux participer aux perspectives de croissance de ce sous-secteur.

Alors que des mouvements comme ceux-ci sont conçus pour positionner HHL pour de meilleures perspectives de croissance, MacDonald a souligné que l'ensemble du portefeuille est conçu pour une exposition diversifiée aux opportunités de croissance et aux caractéristiques défensives inhérentes au secteur de la santé.

Maintenir la défense tout en saisissant les opportunités de croissance

"C'est ironique", a déclaré MacDonald, "nous pouvons facilement considérer des secteurs d'investissement spécifiques comme un binaire de croissance de la valeur, échangeant l'un contre l'autre. Mais le secteur de la santé n'est pas si simple. Certaines des plus grandes entreprises de ce secteur ont des perspectives de croissance incroyables grâce aux innovations dans les traitements, les produits pharmaceutiques et les services aux patients. Dans le même temps, compte tenu de l'accent que nous mettons sur les grandes capitalisations dans HHL, même nos noms les plus axés sur la croissance ont des parts de marché et des barrières à l'entrée qui peuvent être considérées comme très défensives.

Ces caractéristiques se sont manifestées tout au long de 2022, car les faibles expositions aux prix des matières premières et les marges élevées ont maintenu le secteur dans un état de surperformance. MacDonald a toutefois souligné que deux aspects de HHL renforcent ses caractéristiques défensives : la diversification et les appels couverts.

HHL est construit et entretenu pour offrir une large diversification des sous-secteurs. De la technologie médicale et biotechnologique aux grandes entreprises pharmaceutiques en passant par les fournisseurs de services, le portefeuille offre une large diversité pour se prémunir contre l'incertitude. Avec l'environnement macroéconomique toujours difficile et les craintes de récession croissantes, MacDonald a souligné l'importance de cette diversification.

La stratégie d'achats couverts active et flexible dans HHL ajoute une couche supplémentaire de défense et de rendement à court terme dans un marché volatil. Le FNB verse actuellement une distribution mensuelle de 0,0583 $ par part et ce depuis sa création. Dans un marché où le rendement total est difficile à trouver, cette distribution est un élément clé de la performance globale.

Cette distribution est également gagnée par la vente d'options d'achat pour les primes combinées à tous les dividendes versés par les avoirs du portefeuille. Étant donné que HHL utilise une stratégie active d'options d'achat couvertes, l'équipe de gestion de portefeuille peut vendre des options d'achat à différents niveaux pour profiter de la volatilité du marché, ce qui fait augmenter le prix des options. Par conséquent, l'ETF peut être positionné pour des opportunités de croissance tout en maintenant ses versements mensuels en espèces aux porteurs de parts.

"Nous sommes d'avis qu'un portefeuille diversifié de sociétés de premier plan combiné à une stratégie d'achat couverte est toujours une position forte", a déclaré MacDonald. "Le récent rééquilibrage nous a amenés à un endroit qui équilibre la croissance et la défense dans le portefeuille. Mais la nature des soins de santé à grande capitalisation est que dans ces entreprises, vous avez votre « attaque » et votre « défense » sur le même quart de travail. »

Pour savoir comment vos clients peuvent bénéficier de cette stratégie, appelez FNB Harvest 1-866-998-8298 .

Pour en savoir plus sur les ETF Harvest Equity Income Cliquez ici.

Cité dans cet article

|

Paul MacDonald, CFADirecteur des investissements |