Par Ambrose O'Callaghan

Fin août, le président de la Réserve fédérale, Jerome Powell, a provoqué un tollé au sein de la communauté des investisseurs lorsqu'il a déclaré : a fourni le signal le plus fort à ce jour que la banque centrale américaine se prépare à réduire ses taux d’intérêt à partir de septembre.

Au moment où nous écrivons ces lignes, nous ne sommes qu’à deux jours de cette décision cruciale. Alors, qu'est-ce que cela signifie pour la courbe des rendements, la direction de la Fed, comment le changement de politique affecte les marchés et les implications pour FNB Harvest Premium Yield Treasury (HPYT : TSX) et le FNB Harvest Premium Yield 7-10 Year Treasury (HPYM:TSX) dans le dernier tiers de 2024 ? Explorons !

Comment fonctionne la courbe des taux ?

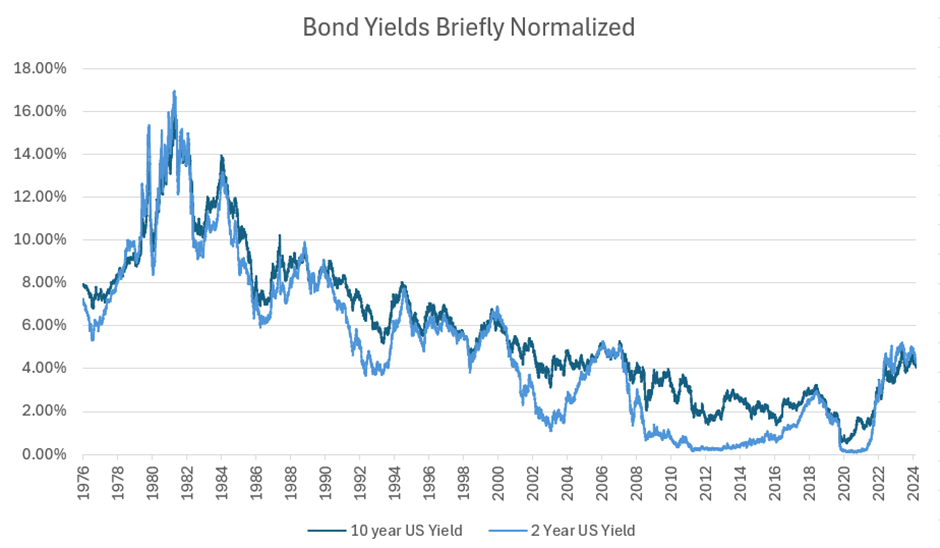

La courbe de rendement , qui est une représentation des différents rendements obligataires sur différentes échéances, peut prendre des formes et des courbures variées. Cependant, ce qui fait le plus parler, c’est la forme de la courbe de rendement, qui est soit normale, soit inversée. Une courbe de rendement normale aura des rendements obligataires à court terme inférieurs à ceux des obligations à long terme. Cela englobe le temps et la prime de risque associés à un investissement à plus long terme. Toutefois, à une époque où les banques centrales cherchent à ralentir la croissance économique/l’inflation, les taux à court terme seront relevés d’une manière qui entraînera des rendements à court terme plus élevés par rapport aux rendements à long terme. C’est ce qu’on appelle une courbe de rendement inversée, un phénomène beaucoup plus rare.

Source: Bloomberg, Harvest Portfolios Group Inc., 12 septembre 2024

En pratique, la différence entre le rendement à 10 ans et le rendement à 2 ans des obligations d’État est la mesure ou l’indicateur de référence. La courbe des rendements est inversée depuis un certain temps et est devenue désinversée (normale) en août 2024. C’est un signe que les taux à court terme sont en baisse. Cela précède probablement des baisses significatives des taux d’intérêt.

Source: Bloomberg, Harvest Portfolios Group Inc., 12 septembre 2024

Qu’est-ce qui motive la Réserve fédérale ?

La Réserve fédérale (la Fed) a un double mandat : atteindre le maximum d’emplois et maintenir la stabilité des prix. Malgré l’un des cycles de hausse des taux d’intérêt les plus agressifs de l’histoire pour retrouver la stabilité des prix, l’inflation n’a pas réussi à revenir à l’objectif de 2 %, bien qu’elle ait diminué ces derniers mois. Les niveaux plus faibles d'inflation s'accompagnent d'un ralentissement des données économiques et de données sur l'emploi plus faibles que prévu, ce qui contredit l'objectif de la Fed d'atteindre un emploi maximum. Alors, quelle est la prochaine étape ?

Alors que l’inflation est en baisse, les membres de la Fed semblent prêts à réduire les taux à court terme pour atténuer l’impact négatif des taux d’intérêt plus élevés sur l’économie. Mais avant de nous enthousiasmer, il convient de noter que les outils de la banque centrale mettent traditionnellement du temps à se diffuser dans l’économie. Les baisses des taux d’intérêt n’auront peut-être pas d’impact immédiat sur l’économie et les marchés en général, mais elles se répercuteront au fil du temps.

En fin de compte, ce changement de politique devrait ramener la courbe de rendement inversée à une courbe de rendement normale.

Attentes en matière de taux : qu’est-ce qui est déjà pris en compte ?

La prochaine réunion d’annonce des taux de la Fed aura lieu le 18 septembre, et le marché intègre déjà la première baisse des taux. L'ampleur de la baisse fait encore l'objet de débats, mais elle sera probablement de 25 points de base, avec une probabilité plus faible qu'elle soit plus importante, de 50 points de base.

En regardant les deux dernières réunions de la Fed pour le reste de l'année, le marché s'attend à ce que la Fed réduise à nouveau ses taux. Cela représenterait un total de 100 points de base de réductions attendues d’ici la fin 2024. De plus, le marché a intégré dans ses prix 10 baisses de taux, soit 250 points de base, du total des baisses de taux d’intérêt. Ces changements sont intégrés dans les prix et devraient se produire tout au long de 2025, avec pour objectif ultime une hausse de 3,00 % du taux au jour le jour.

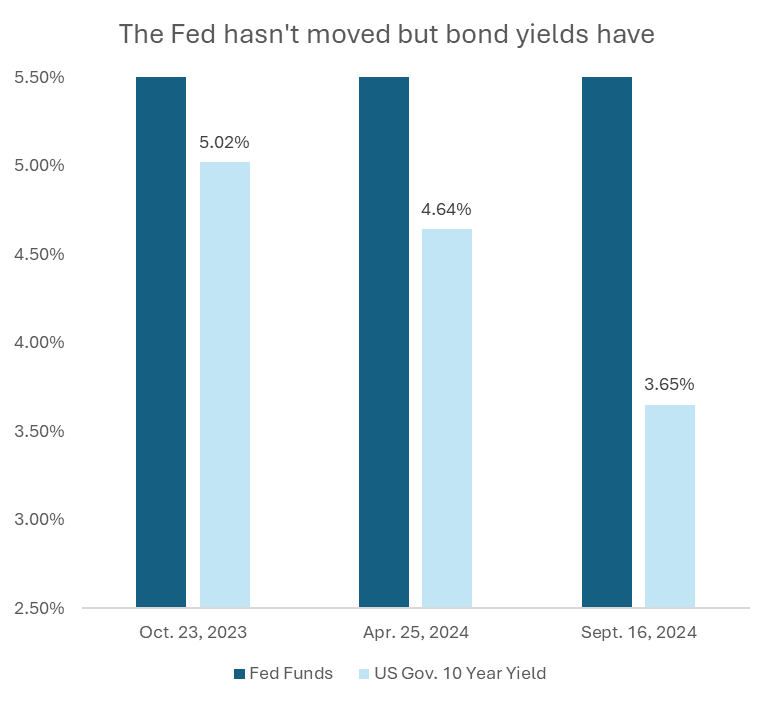

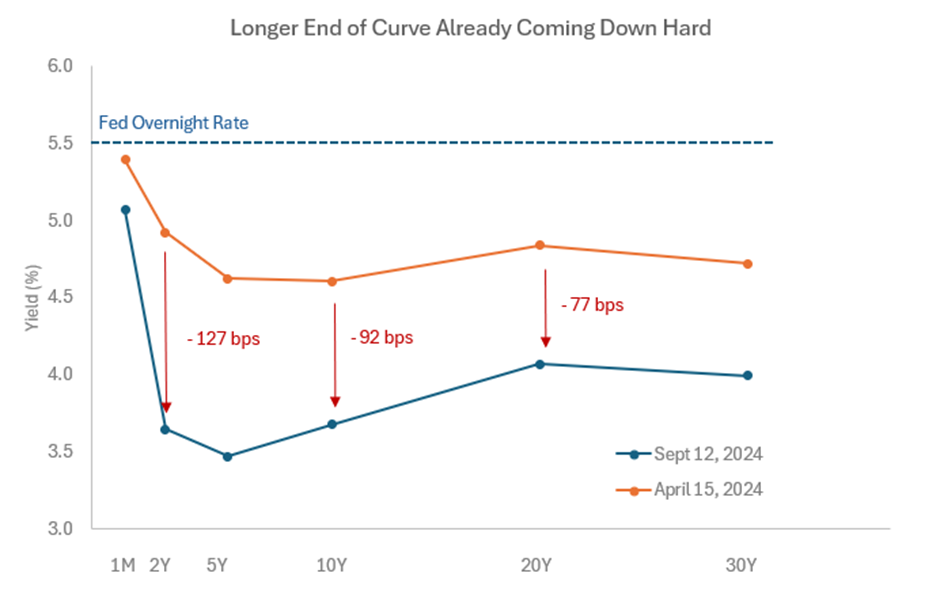

Toutefois, les taux d’intérêt plus éloignés sur la courbe des rendements ont également récemment considérablement baissé. C'est ce qu'on appelle dans le jargon obligataire un « bull steepening » (pentification haussière) : à mesure que la courbe se normalise, les rendements sur les différentes échéances baissent également, et donc les prix des obligations augmentent. En effet, le récit continue de se déplacer vers le début imminent de ce cycle de réduction des taux.

Le rendement à 10 ans était de 3,65 % au moment de la rédaction du présent rapport. Ce chiffre représente déjà une baisse significative – de 137 points de base – par rapport au pic des taux d’intérêt d’octobre 2023.

Les implications pour la courbe des taux

Qu’adviendra-t-il de la courbe des rendements à l’avenir ? Le gestionnaire de portefeuille Mike Dragosits, CFA, s'attend à ce que la courbe de rendement se normalise en raison de plusieurs facteurs existants. Le cycle de resserrement touche à sa fin et la Fed est prête à se lancer dans un cycle de réduction des taux. Cela signifierait donc que les rendements des obligations à court terme pourraient baisser plus rapidement et rester relativement inférieurs à ceux des obligations à long terme.

Source: Bloomberg, Harvest Portfolios Group Inc., 16 septembre 2024

Nous avons déjà été témoins de ce phénomène avec les rendements des obligations à 2 ans qui sont devenus inférieurs à ceux des obligations à 10 ans pour la première fois depuis plus d'un an, depuis que la courbe s'est inversée ou est passée en territoire négatif.

Le résultat idéal en termes de rendement est d’atteindre un point appelé taux neutre. C’est à ce stade que les rendements sont dans une position confortable qui permet à l’économie de continuer à croître à un rythme soutenu, de maintenir un emploi sain et de maîtriser l’inflation. Le nombre exact de personnes éligibles au taux neutre fait toujours l’objet de débats.

Dans le même temps, les rendements des obligations à long terme ont déjà fait beaucoup pour intégrer le cycle de réduction des taux d’intérêt anticipé. Dans l'attente d'un retour à une courbe de rendement normale, on observe une baisse de 137 points de base sur les obligations à 10 ans, dont le rendement s'établit désormais à 3,65 %. Même en comparant avec le pic plus récent d'avril 2024, après que les rendements aient à nouveau augmenté en raison d'une brève reprise de l'économie et de l'inflation, nous pouvons constater que l'ampleur des mouvements des rendements obligataires sur l'ensemble de la courbe a considérablement diminué, en particulier par rapport au taux au jour le jour de la Réserve fédérale.

Source: Bloomberg, Harvest Portfolios Group Inc., 12 septembre 2024

Le marché considère toujours un atterrissage en douceur comme le résultat économique le plus probable, avec des taux à court terme qui devraient chuter à 3,00 %, ce qui devrait être à peu près le taux neutre.

Où cela laisse-t-il HPYT et HPYM ?

Le FNB Harvest Premium Yield Treasury – HPYT – est le plus important FNB d’obligations d’achat couvertes au Canada. Il détient des obligations du Trésor américain à plus long terme, garanties par la pleine confiance et le crédit du gouvernement américain. Il utilise jusqu'à 100 % d'écriture d'appels couverts pour générer des revenus élevés chaque mois.

Si les rendements à long terme continuent de baisser, les prix des obligations à long terme pourraient connaître une certaine hausse. Cela serait positif pour HPYT du point de vue de la valeur nette d'inventaire (NAV) sur toute partie de l'ETF non plafonnée par les options d'achat écrites. Lors de l'exécution de notre stratégie d'appel couvert pour ce fonds (également pour HPYM), les niveaux d'exercice des contrats d'options sont réinitialisés chaque mois en fonction de l'évolution des prix. Cela signifie que de nouveaux plafonds sont constamment mis en place pour la partie écrite. Idéalement, des changements de rendement lents et réguliers sont les plus optimaux pour les stratégies d’obligations d’achat couvertes.

De plus, nous devons lutter contre l’épée à double tranchant de la volatilité. La durée plus élevée des obligations de HPYT et leur sensibilité aux variations de taux, même minimes, signifient que la valeur nette d'inventaire pourrait facilement connaître une certaine volatilité. Dans le même temps, une volatilité plus élevée offre la possibilité de générer des primes d’options d’achat à des niveaux plus élevés. Générer un flux de trésorerie mensuel élevé est le principal attrait de ce type d’ETF.

Le ETF Harvest Premium Yield 7-10 Year Treasury – HPYM – rédige des appels couverts sur un portefeuille d’ETF du Trésor américain qui détiennent principalement des obligations américaines de durée moyenne avec des échéances moyennes de 7 à 10 ans. Les prix des obligations dans HPYM sont davantage liés à la partie à moyen terme de la courbe. Il pourrait également y avoir une certaine hausse des prix des obligations à mesure que les rendements s'ajustent à l'issue finale de l'économie et à mesure que le rythme et la destination des taux à court terme évoluent.

Il est essentiel de garder à l’esprit que la durée de ces obligations et leur sensibilité aux mouvements des taux d’intérêt sont moindres que celles du segment à long terme. Par conséquent, la valeur nette d’inventaire devrait connaître moins de fluctuations de prix. D’autre part, le flux de trésorerie mensuel sera inférieur au taux unitaire du HPYT.

Les investisseurs doivent faire face à des transitions de régime de taux et à des incertitudes à court terme. Cela est particulièrement vrai à l’approche d’un cycle électoral présidentiel américain houleux. Toutefois, cela devrait se traduire par une plus grande opportunité de capter des primes d’options élevées grâce à la rédaction d’options d’achat couvertes.

Nous sommes convaincus que cela sera de bon augure pour les primes d’options générées dans nos stratégies d’options d’achat couvertes à revenu fixe à l’avenir.

Clause de non-responsabilité

Les commissions, les frais de gestion et les dépenses peuvent tous être associés à l'investissement dans des fonds négociés en bourse de Harvest (gérés par le Groupe de portefeuilles Harvest Inc.). Veuillez lire le prospectus concerné avant d'investir. Les fonds ne sont pas garantis, leurs valeurs changent fréquemment et leurs rendements passés peuvent ne pas se reproduire. Le contenu de cet article, y compris les opinions exprimées, est destiné à informer et à éduquer et ne doit donc pas être considéré comme un conseil en investissement, fiscal ou financier.

Certaines déclarations contenues dans cette communication constituent des déclarations prospectives( FLS) , y compris, mais sans s'y limiter, celles identifiées par les expressions s'attendre à, avoir l'intention de, sera/ seront et autres expressions similaires dans la mesure où elles se rapportent au Fonds. Les FLS ne sont pas des faits historiques, mais reflètent les attentes actuelles de Harvest, le gestionnaire du fonds, concernant les résultats ou les événements futurs. Ces déclarations sont soumises à un certain nombre de risques et d'incertitudes qui pourraient faire en sorte que les résultats ou les événements réels diffèrent sensiblement des attentes actuelles. Bien que Harvest, le gestionnaire du Fonds, estime que les hypothèses inhérentes aux FLS sont raisonnables, les FLS ne sont pas des garanties de performance future et, par conséquent, le lecteur est invité à ne pas accorder une confiance excessive à ces déclarations en raison de l'incertitude qui leur est inhérente. Harvest, le gestionnaire du fonds, ne s'engage pas à mettre à jour publiquement ou à réviser de quelque manière que ce soit tout FLS ou toute information, que ce soit en raison de nouvelles informations, d'événements futurs ou d'autres facteurs qui affectent ces informations, sauf si la loi l'exige.