Par Ambrose O’Callaghan

Les attitudes des Canadiens ont radicalement changé en réponse aux tensions commerciales accrues entre le Canada et les États-Unis, son plus proche allié. La nouvelle administration américaine a adopté une position protectionniste prévisible en matière de politique commerciale au cours de son deuxième mandat. Cependant, le ton agressif visant le commerce du Canada, et même sa souveraineté, était imprévu après les élections américaines de 2024. Les tarifs sur l’acier, l’aluminium et d’autres produits sont entrés en vigueur en mars 2025. Cela a secoué les marchés et les investisseurs doivent désormais attendre avec impatience qu’une deuxième série de « tarifs réciproques » soit sur la table pour le 2 avril.

Dans cet article, nous examinerons la situation de l’économie canadienne à l’approche de la nouvelle année. De plus, nous examinerons un fonds négocié en bourse (FNB) qui offre une exposition aux grandes entreprises canadiennes. Allons-y.

Où se situe le Canada au début de 2025?

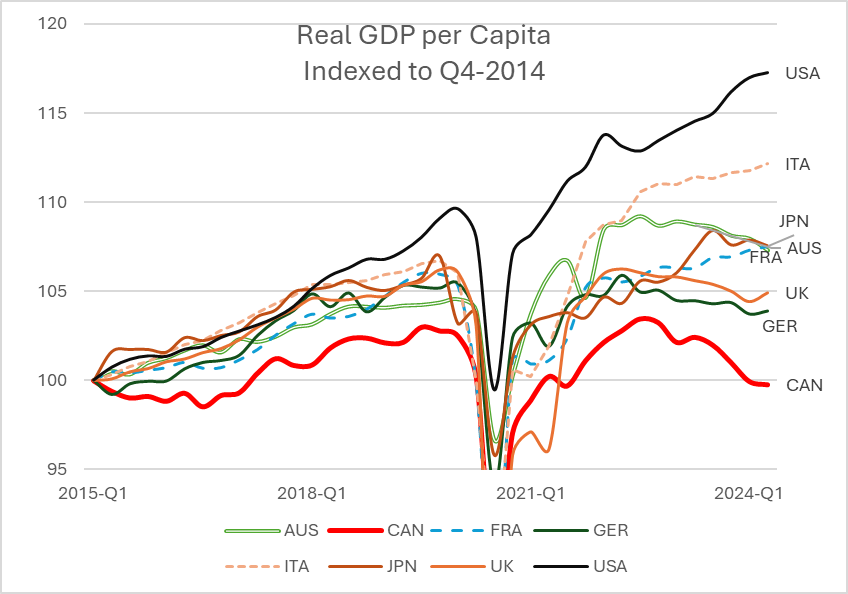

D’un point de vue économique, le Canada s’est retrouvé dans une situation difficile à la fin de 2024. Le graphique de l’OCDE ci-dessous montre que le Canada a pris du retard par rapport à bon nombre de ses pairs dans l’ère post-pandémie de COVID-19.

Source : Organisation de coopération et de développement économiques (OCDE), Tableau de bord des ménages 2024, consulté le 6 octobre 2024.

Le classement du Canada en matière de PIB réel par habitant par rapport à ses pairs, en particulier ceux des États-Unis et de l'Italie, est lamentable. À cela s’ajoutent des statistiques d’emploi décevantes qui montrent une hausse du chômage. Dans certains cas, même les données positives sur l’emploi sont faussées par les embauches gouvernementales.

En effet, le chômage au Canada est passé d’un minimum de 5 % en 2022 à 6,5 % lors de son dernier relevé. L'économiste en chef adjoint de la Banque Royale du Canada, Nathan Janzen, a récemment déclaré que le chômage continuerait augmenter à 7 % d'ici début 2025 . C’est près d’un point de pourcentage de plus que les niveaux d’avant la pandémie.

La Banque du Canada (BdC) se trouvait déjà dans une situation difficile alors qu’elle luttait contre un environnement économique faible et une pénurie d’offre de logements qui a maintenu les prix élevés. Elle a désormais ajouté les droits de douane et la menace commerciale à la liste croissante des préoccupations. La Banque du Canada a décidé de procéder à une baisse de 25 points de base le 12 mars 2025, portant le taux de référence à 2,75 %.

Pourquoi faire confiance aux entreprises canadiennes?

Le Canada traverse une période difficile sur le plan économique depuis quelques années. Toutefois, la différence entre le ratio cours/bénéfice prévisionnel du S&P TSX 60 et du S&P 500 montre que les sociétés canadiennes cotées en bourse offrent encore une valeur intéressante à ce stade. Le Canada abrite encore de nombreuses entreprises formidables sur lesquelles les investisseurs peuvent compter pour générer des bénéfices constants. Beaucoup de ces entreprises fonctionnent comme des oligopoles, ce qui signifie généralement qu’elles ont très peu de concurrence.

Source : Bloomberg, 8 octobre 2024. Basé sur un consensus de ratio cours/bénéfice prévisionnel mixte sur 12 mois.

En tant qu’oligopoles, ces entreprises fixent les prix, c’est-à-dire qu’elles ont la capacité de les modifier facilement à leur avantage. Cela signifie qu'ils peuvent générer des flux de trésorerie importants . Nous sommes à un moment où un marché tourné vers l’avenir a intégré l’écart de valorisation le plus important entre le Canada et les États-Unis depuis une vingtaine d’années.

Les discussions sur les anticonformistes au Canada s’intensifient peut-être, mais les investisseurs qui cherchent à saisir une opportunité pourraient envisager HLIF. Il s’agit d’un FNB qui offre une exposition à plusieurs des sociétés les plus dominantes du Canada et qui a généré un revenu mensuel élevé depuis sa création.

HLIF | Les meilleures entreprises canadiennes et les revenus élevés chaque mois

Le FNB Harvest Canadian Equity Income Leaders (HLIF:TSX) cherche à saisir les traits forts des principales entreprises du Canada. Ce portefeuille de titans canadiens est superposé à une stratégie d'appels couverts active qui permet un niveau d'écriture maximal de 33 %. Les Canadiens devraient reconnaître les grands noms de ce portefeuille, notamment la Banque Scotia, Canadian Tire, Rogers et Enbridge.

Synthèse

Les Canadiens traversent actuellement une période intéressante sur les plans politique, économique et social. Ils sont maintenant confrontés à ce qui sera probablement une élection fédérale canadienne controversée ce printemps. Pendant ce temps, l’économie canadienne continue de traverser une période difficile. Ces conditions ne devraient pas nécessairement dissuader les investisseurs de rechercher une exposition nationale. En effet, le Canada abrite encore des entreprises très solides qui génèrent des flux de trésorerie constants et élevés.

Le FNB Harvest Canadian Equity Income Leaders – HLIF sur le TSX – offre aux investisseurs une exposition aux sociétés canadiennes dominantes. De plus, il est superposé à une stratégie options d'achats couvertes active pour générer des distributions de trésorerie mensuelles élevées qui sont également efficaces sur le plan fiscal.

Clause de non-responsabilité :

Des commissions, des frais de gestion et des dépenses peuvent tous être associés à un investissement dans les Fonds négociés en bourse Harvest (gérés par le Groupe de portefeuilles Harvest Inc.). Veuillez lire le prospectus correspondant avant d'investir. Les taux de rendement indiqués sont les rendements totaux composés annuels historiques (à l'exception des chiffres d'un an ou moins, qui sont des rendements totaux simples), y compris les variations de la valeur unitaire et le réinvestissement de toutes les distributions, et ne tiennent pas compte des ventes, rachats, distributions ou des frais optionnels, ni de l'impôt sur le revenu payable par tout détenteur de titres, lesquels auraient réduit les rendements. Les fonds ne sont pas garantis, leurs valeurs changent fréquemment et les performances passées peuvent ne pas se reproduire. L'investissement fiscal et toutes les autres décisions doivent être prises avec l'aide d'un professionnel qualifié. Le rendement actuel est la distribution mensuelle annualisée sur les 12 prochains mois en pourcentage du cours de clôture du Fonds. Si le Fonds gagne moins que les montants distribués, la différence est un remboursement de capital.