Lorsque les marchés baissent, de nombreux investisseurs escaladent le proverbial mur de l'inquiétude par crainte de perdre de l'argent. Certains retirent même leur argent du marché et attendent en marge qu'il se redresse.

S'il est vrai que la valeur de vos investissements peut chuter lors d'une baisse du marché, les données historiques montrent que les marchés ont toujours rebondi au fil du temps, entraînant des gains potentiellement plus importants pour les investisseurs.

L'histoire est de ton côté

Lorsque vous investissez sur les marchés boursiers, vous le faites généralement à long terme. Il ne faut donc pas réagir Volatilité du marché ce qui n'est qu'un phénomène à court terme. À long terme, le marché boursier réalise des gains plus de jours qu'il ne perd d'argent. Par conséquent, la valeur de vos placements augmentera potentiellement à long terme, malgré la volatilité périodique à court terme.

Marchés économiques : hausses et baisses historiques

Les marchés économiques ont toujours suivi des schémas de hausse et de baisse, communément appelés expansions et récessions. Ces fluctuations peuvent être attribuées à une combinaison de facteurs. Comprendre ces tendances et leurs causes sous-jacentes peut donner une idée des raisons pour lesquelles les investisseurs doivent rester calmes pendant les ralentissements des marchés.

Causes des tendances du marché (booms) :

Croissance économique: Une économie robuste marquée par une production croissante, la création d’emplois et des dépenses de consommation élevées entraîne souvent une tendance du marché.

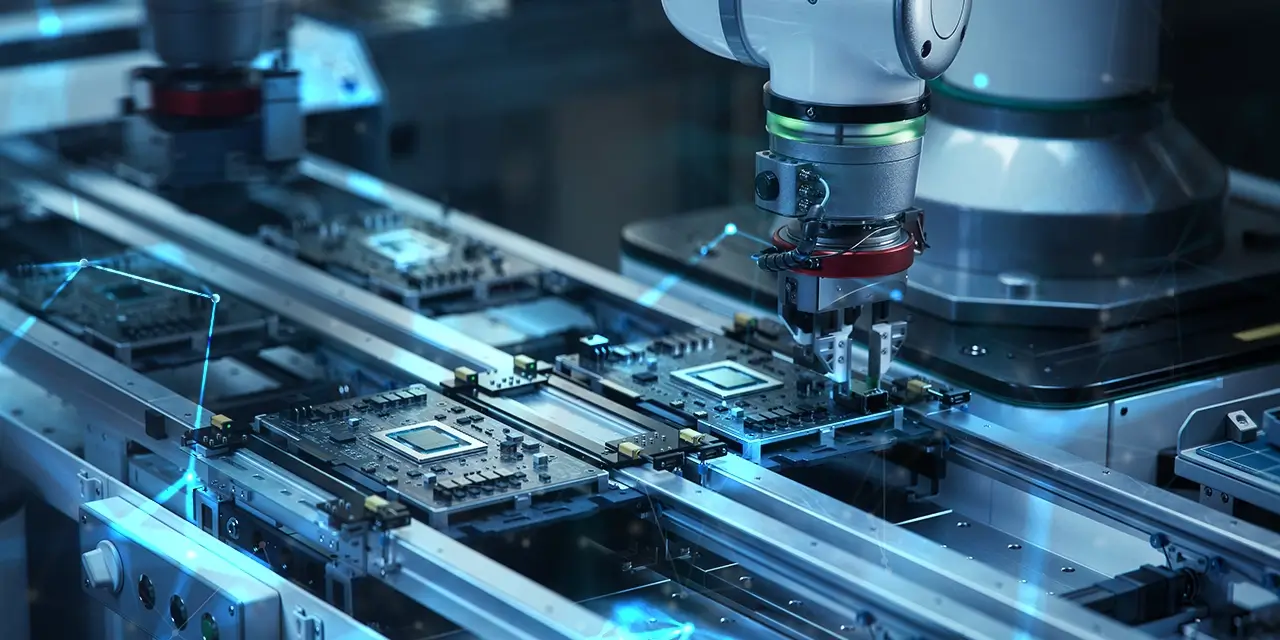

Les avancées technologiques: Les innovations peuvent créer de nouvelles industries ou améliorer celles existantes, conduisant ainsi à la croissance des entreprises et à l’optimisme du marché.

Faibles taux d'intérêt: Lorsque les emprunts sont bon marché en raison de la faiblesse des taux d’intérêt, les entreprises se développent et les consommateurs dépensent davantage, ce qui fait grimper les cours des actions.

Sentiment positif du marché : Si les investisseurs croient que les marchés se porteront bien, leurs actions collectives peuvent faire monter les prix, créant ainsi une prophétie auto-réalisatrice.

Causes des baisses du marché (récessions) :

Récession économique: Un ralentissement de l’activité économique, caractérisé par une réduction des dépenses de consommation, des pertes d’emplois et une contraction des entreprises, peut entraîner une baisse des marchés.

Taux d’intérêt élevés : Les banques centrales pourraient augmenter les taux d’intérêt pour contrôler l’inflation ou stabiliser la monnaie, ce qui rendrait les emprunts coûteux et ralentirait la croissance économique.

Chocs externes : Des événements inattendus tels que des guerres, des flambées des prix du pétrole ou des pandémies mondiales peuvent perturber l’activité économique et entraîner le déclin des marchés.

Corrections du marché : Après des périodes de croissance prolongées, les marchés se corrigent parfois si les cours des actions dépassent leur valeur réelle.

Sentiment négatif du marché : Le pessimisme peut faire baisser les prix lorsque les investisseurs vendent leurs actifs, craignant de nouvelles baisses.

Pourquoi les investisseurs ne devraient pas paniquer :

Résilience historique : Historiquement, après chaque baisse du marché, il y a eu une reprise. Par exemple, alors que la crise financière de 2008 a entraîné des pertes importantes, les marchés ont rebondi dans les années qui ont suivi.

Perspective à long terme : Les marchés boursiers ont tendance à croître sur de longues périodes, malgré des fluctuations à court terme. Un investisseur ayant un horizon à long terme est plus susceptible d’obtenir des rendements positifs, même s’il investit juste avant un ralentissement.

Possibilité d'achat : Les baisses peuvent présenter des opportunités d’achat. Si un investisseur croit au potentiel à long terme d’une entreprise, un ralentissement du marché pourrait lui offrir la possibilité d’acheter ses actions à un prix réduit.

Effet cumulatif : Même en période de ralentissement économique, les dividendes réinvestis peuvent générer des rendements. Au fil du temps, cet effet cumulatif peut conduire à une croissance significative, même si l’investissement principal connaît des baisses à court terme.

Diversification: Un portefeuille bien diversifié peut couvrir vos investissements en cas de baisse des marchés boursiers. Même si certains actifs peuvent souffrir, d’autres peuvent rester stables, voire s’apprécier, compensant ainsi les pertes potentielles.

La diversification réduit les pertes en période de baisse des marchés boursiers

Lorsqu’un investisseur détient une seule action, même une action de premier ordre qui a la réputation d’être fiable, cet investisseur est plus exposé aux nombreux risques auxquels la société à l’origine du titre est confrontée. Cependant, lorsqu’un investisseur détient de nombreuses actions de premier ordre jouissant d’une réputation fiable, il s’expose à beaucoup moins de risques. C'est pourquoi les gestionnaires de portefeuille privilégient la diversification.

Le principe de la diversification s’apparente à l’adage « ne mettez pas tous vos œufs dans le même panier ». Différents titres et secteurs réagissent souvent différemment aux événements économiques, politiques et spécifiques à un secteur. Certains secteurs pourraient être en déclin tandis que d’autres sont en hausse ou se maintiennent. En détenant une combinaison diversifiée d'actions, les pertes d'un secteur peuvent être compensées par les gains d'un autre, conduisant à une performance globale du portefeuille plus stable. Cette réduction de la volatilité réduit le risque de pertes extrêmes en cas de baisse du marché et offre un parcours d'investissement plus fluide au fil du temps.

Si vous recherchez une stratégie de diversification qui ne nécessite pas de suivre de nombreuses actions différentes, pensez aux ETF tels que le FNB de revenu mensuel diversifié Harvest qui est conçu à cet effet précis. Cet ETF est un portefeuille d'ETF offrant une exposition à de grandes sociétés mondiales diversifiées dans des secteurs clés de grandes sociétés mondiales diversifiées dans des secteurs clés : soins de santé, technologie et services publics, entre autres. Il est capable de limiter l'effet de la volatilité du marché tout en offrant un revenu mensuel stable et des opportunités de croissance aux investisseurs.

Volatilité et risque ne sont pas les mêmes

La volatilité est un comportement normal du marché à court terme qui peut entraîner des fluctuations de la valeur de votre investissement. Le risque, en revanche, est directement lié à la probabilité de perdre de l'argent. Le niveau de risque que vous pouvez tolérer est basé sur le degré de variation de vos investissements que vous pouvez facilement supporter dans des conditions de marché variables. Naturellement, certains investisseurs peuvent tolérer un niveau de risque plus élevé afin d'atteindre leurs objectifs financiers – ce qui fait référence à votre capacité de risque. Généralement, votre conseiller tient compte à la fois de votre tolérance au risque et de votre capacité à prendre des risques lors de la constitution de votre portefeuille. Par conséquent, vous ne devriez pas vous inquiéter de perdre de l'argent pendant les baisses du marché. C'est pourquoi vous avez un conseiller.

Restez concentré sur votre objectif d’investissement

Dans la plupart des cas, vous n’aurez pas besoin de l’argent que vous avez investi avant 10 à 15 ans, voire plus. Par conséquent, vous devez rester concentré sur votre objectif à long terme plutôt que de vous soucier de la volatilité du marché. Les recherches sur le comportement des investisseurs montrent que moins vous vous inquiétez de l'impact de la volatilité du marché sur vos investissements, plus vous serez probablement satisfait. Mais si vous continuez à vérifier fréquemment la performance de vos investissements, vous ressentirez beaucoup plus de stress pendant les baisses temporaires du marché. Et si vous entrez et sortez des marchés en raison de la volatilité, vous finirez probablement par faire moins bien que ceux qui restent investis lorsque le marché baisse.