Par David Wysocki

Les investisseurs canadiens ont besoin de revenus et de rendements de leurs placements dans les FNB. Le problème, c'est qu'ils sont difficiles à trouver. L'inflation élevée depuis 2022 a dépassé les taux disponibles via la plupart des outils à revenu fixe, incitant certains Canadiens à reconsidérer leurs objectifs financiers comme la retraite. Dans le même temps, les hausses de taux destinées à calmer l'inflation ont entraîné une plus grande volatilité des marchés et a atténué certains aspects de la reprise du marché nous avons vu jusqu'à présent en 2023.

Un secteur qui a été plus performant, malgré l'environnement de marché plus large, est la technologie à grande capitalisation (grande capitalisation). Le secteur de la technologie, et en particulier les plus grandes entreprises de la technologie, ont largement contribué aux rendements totaux du marché. Bien qu'investir dans des actions technologiques puisse aider les Canadiens à trouver des rendements, les actions technologiques à elles seules ne rapportent pas nécessairement beaucoup de revenus.

C'est là qu'interviennent les ETF d'options d'achat couvertes. Par exemple le FNB Harvest Tech Achievers Growth & Income (HTA:TSX) offre un portefeuille de 20 sociétés technologiques à grande capitalisation, ainsi qu'une distribution en espèces mensuelle constante générée par une stratégie d'options d'achat couvertes active et flexible. Cependant, certains investisseurs recherchent des rendements et des revenus plus élevés de leurs investissements technologiques. C'est pourquoi Harvest a lancé le FNB de revenu amélioré Harvest Tech Achievers (HTAE:TSX).

Comment HTAE offre des revenus plus élevés et des perspectives de croissance

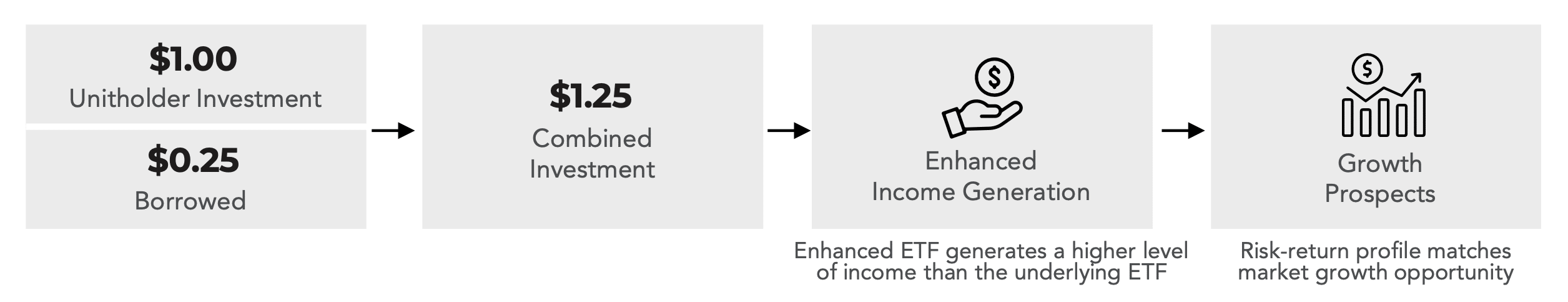

HTAE est conçu pour offrir des revenus et des perspectives de croissance encore plus élevés à partir du même portefeuille d'actions technologiques que HTA. Il s'agit d'un ETF à revenu d'actions amélioré, ce qui signifie que HTAE utilise un effet de levier modeste (argent emprunté) pour offrir son rendement plus élevé et ses opportunités de croissance du marché.

Comme l'explique le graphique ci-dessous, l'effet de levier est une stratégie d'investissement établie dans laquelle une partie de l'argent est empruntée et investie dans un titre. Dans le cas d HTAE et les autres ETF de revenu d'actions améliorés de Harvest les FNB eux-mêmes empruntent de l'argent dans une proportion d'environ 25 % et investissent cet argent emprunté dans leur FNB sous-jacent.

HTAE détient exclusivement des parts de HTA. La composante levier s'ajoute au revenu généré par HTA et amplifie le mouvement de haut en bas de l'ETF sur le marché. Il génère donc une distribution de revenu mensuel plus élevée et s'accompagne d'un profil risque-rendement plus élevé.

Pourquoi l'effet de levier (fonds empruntés) et les appels couverts fonctionnent bien ensemble

L'effet de levier utilisé dans HTAE peut être combiné avec les options d'achat couvertes utilisées pour générer sa distribution de revenus. Stratégies d'options d'achat couvertes impliquent un certain compromis entre les rendements et les revenus. En vendant des options d'achat sur une partie des avoirs du portefeuille, ces avoirs ne participent pas aux opportunités de hausse du marché. Bien que les ETF Harvest utilisent la gestion active pour essayer de minimiser l'impact de ce compromis, cela reste un aspect de tous les ETF d'options d'achat couvertes.

L'effet de levier, cependant, améliore la capture à la hausse du portefeuille d'ETF. L'argent emprunté investi dans l'ETF sous-jacent de HTAE, HTA, participe également en partie au potentiel de hausse du marché du portefeuille de HTA.

L'effet de levier peut augmenter les revenus générés par HTA et il peut également contribuer à la capture de la hausse. HTAE ajoute un effet de levier modeste et investit dans des unités de HTA, cet ETF a 20 actions technologiques à grande capitalisation (technologie à grande capitalisation) avec une stratégie active d'appels couverts.

Il convient de noter, cependant, que l'effet de levier amplifie les performances à la hausse et à la baisse, et si les avoirs de HTA perdent de la valeur, l'effet de levier de HTAE exacerbe cette perte. En conséquence, HTAE a une cote de risque plus élevée que son ETF sous-jacent.

Pourquoi une stratégie à effet de levier peut convenir aux investisseurs technologiques

Le secteur de la technologie a été un leader du marché pendant la majeure partie des dix dernières années. Les entreprises technologiques ont été des moteurs de croissance pour les investisseurs, car leurs innovations et la solidité de leurs fondamentaux commerciaux ont généré des rendements boursiers supérieurs à la moyenne. Cependant, une industrie à forte croissance comporte également des risques, et les actions sous-jacentes en profitent souvent lorsque les investisseurs sont haussiers et que les marchés sont dans un environnement « à risque », ce qui signifie que les investisseurs sont plus prêts à prendre des risques car ils s'attendent à des rendements. HTAE offre la possibilité à un investisseur « à risque » de participer à la hausse de Tech.

Avant tout, le portefeuille de HTAE est exclusivement alloué à l'ETF HTA. HTA elle-même détient un portefeuille de sociétés technologiques à grande capitalisation diversifiées dans tous les sous-secteurs. Cela signifie que l'ETF réduit le risque de concentration excessive et, en se concentrant sur les entreprises établies à grande capitalisation son portefeuille est moins motivé par le battage technologique que certaines sociétés technologiques à petite capitalisation.

Le revenu mensuel généré par cet ETF est un autre aspect clé de ses rendements totaux. Alors que les valeurs marchandes peuvent monter et descendre sur les avoirs, les distributions en espèces mensuelles pour HTAE sont versées chaque mois. Dans un marché baissier ou un environnement où les rendements sont faibles, ce flux de trésorerie peut contribuer aux rendements totaux globaux.

En combinant un portefeuille de leaders technologiques à grande capitalisation avec un revenu mensuel élevé provenant d'une stratégie d'options d'achat couvertes et un effet de levier modeste, HTAE peut contribuer aux rendements et aux revenus recherchés par les investisseurs canadiens.

David Wysocki

David Wysocki est le vice-président des ventes nationales chez FNB Harvest. Il est un directeur des ventes chevronné qui a commencé sa carrière comme conseiller financier avant d'assumer un rôle de vente pour développer le marché des FNB pour une institution financière canadienne de premier plan. David dirige maintenant une grande équipe de professionnels de la vente à travers le Canada. Il possède une connaissance approfondie des produits Harvest et du marché en général et présente régulièrement des informations sur les FNB et des commentaires macro aux conseillers financiers canadiens.