Par les FNB Harvest

Un tiers des Canadiens récemment retraités sondés par RBC Assurances ont dit qu'ils ont pris leur retraite plus tôt que prévu à cause de la pandémie de COVID-19. Cette même enquête a révélé que les retraités, en particulier les nouveaux retraités, sont de plus en plus soucieux de payer leur retraite.

Un tiers des Canadiens récemment retraités sondés par RBC Assurances ont dit qu'ils ont pris leur retraite plus tôt que prévu à cause de la pandémie de COVID-19. Cette même enquête a révélé que les retraités, en particulier les nouveaux retraités, sont de plus en plus soucieux de payer leur retraite.

Plus de 78 % des répondants au sondage se sont dits préoccupés par l'impact de l'inflation sur leur épargne. 47 % ont dit qu'ils étaient préoccupés par le manque de revenu garanti et 48 % ont dit qu'ils craignaient de survivre à leurs économies.

Ces trois préoccupations se résument au revenu. Les nouveaux retraités canadiens, dont beaucoup ont pris leur retraite prématurément en raison de la COVID, craignent de ne pas disposer d'une source de revenu stable qui puisse surmonter l'augmentation rapide du coût de la vie et durer toute leur vie.

Une classe d'actifs à revenu peut aider à résoudre ces soucis.

Les inquiétudes liées à l'inflation surviennent après des années d'obligations à faible rendement

Les problèmes de revenu découverts par l'enquête ne devraient pas surprendre. Pendant la plus grande partie de la décennie, les rendements des revenus des placements à revenu fixe ont atteint des creux historiques ou s'en sont approchés. Les retraités vivaient des revenus de ces investissements, mais les rendements inférieurs à 2 % n'ont pas été durables.

Plus récemment, les taux ont commencé à augmenter alors que les banques centrales tentent de maîtriser l'inflation. Cependant, avec une inflation au printemps 2022 atteignant des niveaux supérieurs à 6 %, ces rendements obligataires en hausse continuent de générer un revenu réel négatif.

Cette tendance se reflète dans le fait que 78 % des répondants au sondage se disent préoccupés par l'inflation. De nombreuses sources de revenus traditionnelles semblent incapables de faire correspondre ce que l'inflation a fait aux bilans des retraités ordinaires.

De nombreuses sources de revenus, mais pas toutes.

FNB d'actions de revenu pour les retraités

Un ETF de revenu d'actions prend un portefeuille d'actions - actions - et utilise une combinaison de dividendes et une stratégie d'achats couverts générer des flux de trésorerie mensuels constants pour les porteurs de parts. Il en résulte un ETF avec un rendement annuel cible pouvant atteindre 8,5 %, versé sous la forme d'une distribution mensuelle en espèces. Ces actifs peuvent toujours participer aux opportunités de croissance du marché, comme un ETF d'actions ordinaire, bien que certaines opportunités de croissance soient limitées en raison de la stratégie d'achat couverte. Le résultat final est un produit qui rapporte un revenu constant avec une exposition aux opportunités de croissance du marché.

Cet ensemble de produits peut être très utile pour les nouveaux retraités, comme ceux interrogés par RBC, qui s'inquiètent de leur revenu. Les flux de trésorerie mensuels payés à un taux annualisé plus élevé que les produits obligataires peuvent aider à dépasser l'augmentation du coût de la vie. Dans le même temps, la participation aux opportunités de croissance du marché peut signifier que la valeur d'un portefeuille peut encore augmenter au fil du temps et aider à répondre aux préoccupations concernant la planification d'une retraite plus longue.

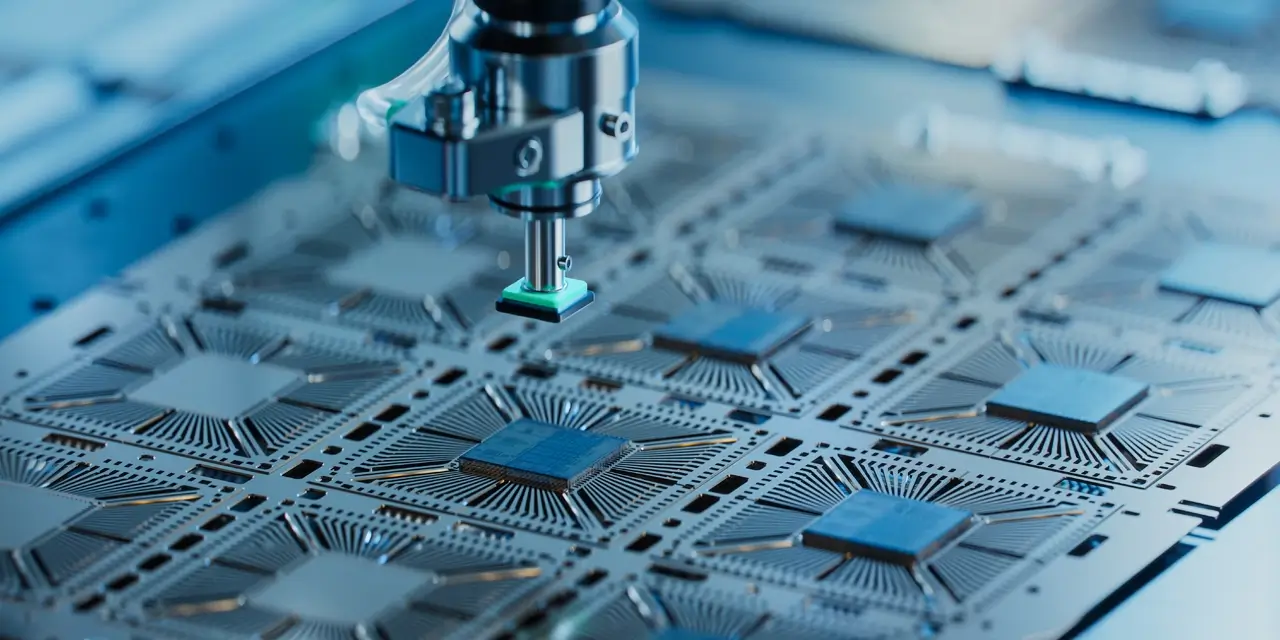

Étant donné que les ETF de revenu d'actions sont composés d'actions, ils peuvent couvrir un large éventail de stratégies d'investissement pour répondre aux différents objectifs des investisseurs. Des secteurs défensifs comme soins de santé et utilitaires , à des secteurs plus porteurs comme technologie , il est important que les investisseurs choisissent un FNB qui répond à leurs besoins. Parfois, ces stratégies peuvent être combinées, comme dans le cas du FNB de revenu mensuel diversifié Harvest qui investit dans 5 FNB individuels de revenu d'actions Harvest et a un rendement actuel de 9,52 % au 13 mai 2022.

Les inquiétudes exprimées par les nouveaux retraités dans le sondage de RBC indiquent un marché où les sources de revenu traditionnelles sont devenues plus difficiles à trouver. Alors que les retraités sont confrontés à ces inquiétudes, ils doivent être conscients du potentiel que les FNB de revenu d'actions ont pour offrir des rendements plus élevés et améliorer leurs perspectives de trésorerie à la retraite.