Par Ambrose O'Callaghan

Le mois dernier, nous avons examiné comment les investisseurs devraient viser à naviguer volatilité des obligations en 2025 et potentiellement au-delà . Cet article a été publié le lendemain de la réduction de 25 points de base par la Réserve fédérale américaine (Fed) de son taux d’intérêt directeur, le 18 décembre 2024. Cela a porté le taux directeur de 5,5 % au début de 2024 à 4,5 %.

Des taux plus élevés sur le long terme contre des taux de plus en plus élevés | Surprises et écarts sur la courbe des taux

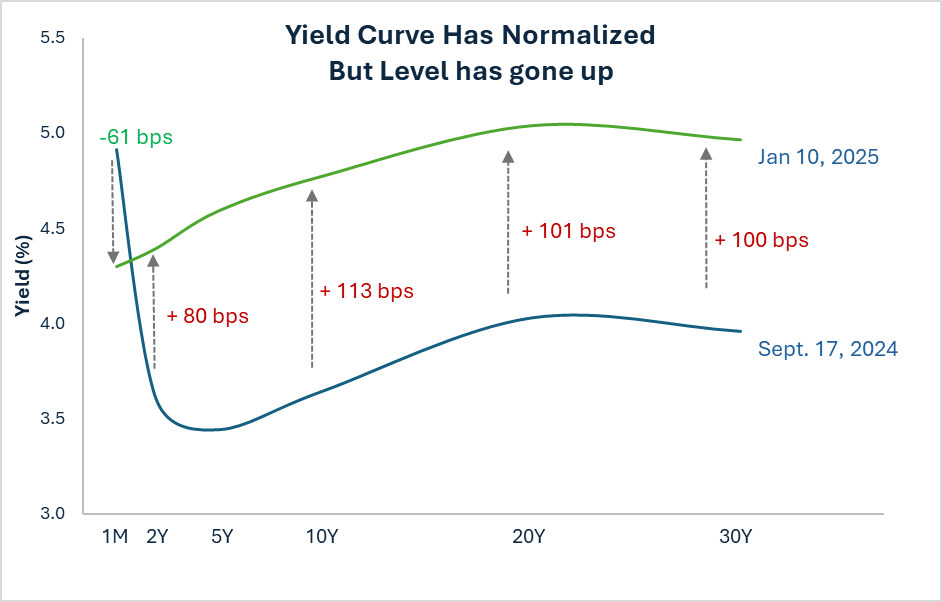

Les risques inflationnistes récents ont été alimentés par des données économiques plus solides et des risques politiques potentiels. Cela a, à son tour, provoqué une hausse significative et surprenante de la courbe des rendements.

Source : Harvest Portfolios Group, Inc., Janvier 2025.

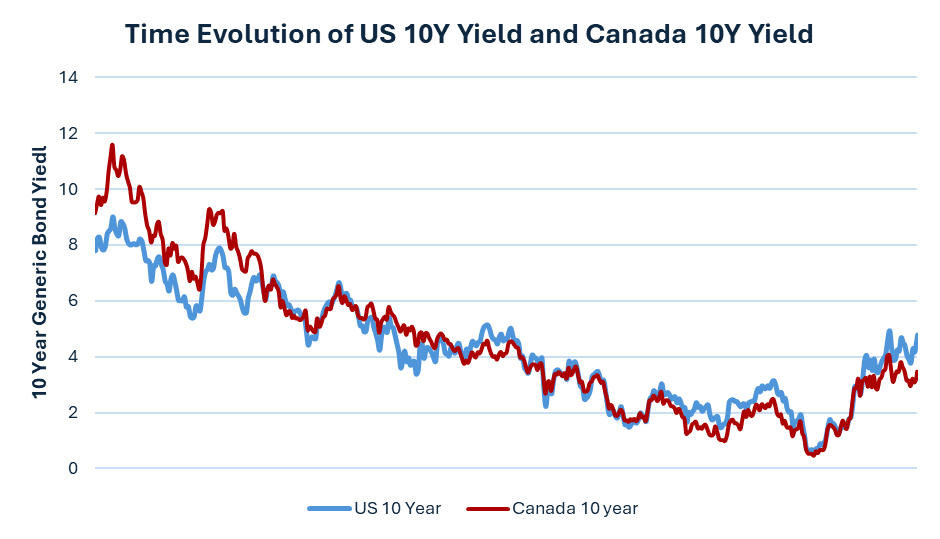

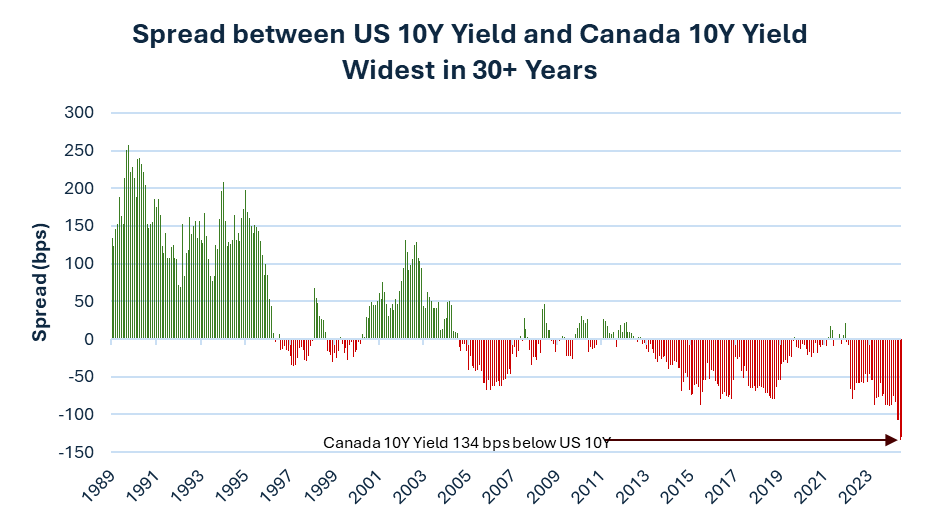

Il y a quelques évolutions que les investisseurs devraient surveiller en matière de rendement. Les taux canadiens sont en baisse, tandis que ceux aux États-Unis sont en hausse. En effet, ces taux représentent désormais l’écart le plus important depuis trois décennies. Cela illustre l’énorme fossé entre les fortunes économiques des deux pays depuis la fin de la pandémie de COVID-19. La croissance du Canada est en retrait par rapport à celle de ses pairs du G7, tandis que l’économie des États-Unis s’est redressée et fait l’envie du monde entier à l’aube de 2025.

Source : Harvest Portfolios Group, Inc. Janvier 2025.

Source : Harvest Portfolios Group, Inc. Janvier 2025.

Attentes dans le secteur des titres à revenu fixe

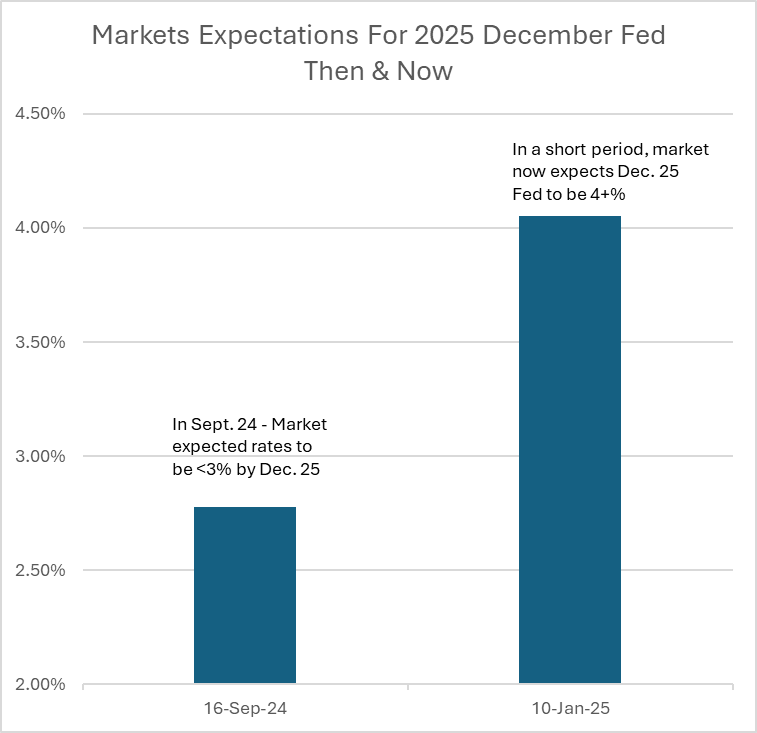

En septembre 2024, le marché s’attendait à ce que le taux des fonds fédéraux soit à 3 % d’ici la fin 2025. Les derniers mois montrent à quelle vitesse les attentes peuvent changer en peu de temps.

Source : Bloomberg. Représente les taux utilisant les contrats à terme implicites de la Fed. À titre d'illustration uniquement.

Actuellement, le marché s’attend à ce que les taux soient proches de 4 % et plus cette année. Cela signifie qu’aujourd’hui, la Fed devrait réduire ses taux d’intérêt de 125 points de base de moins que prévu en septembre 2024.

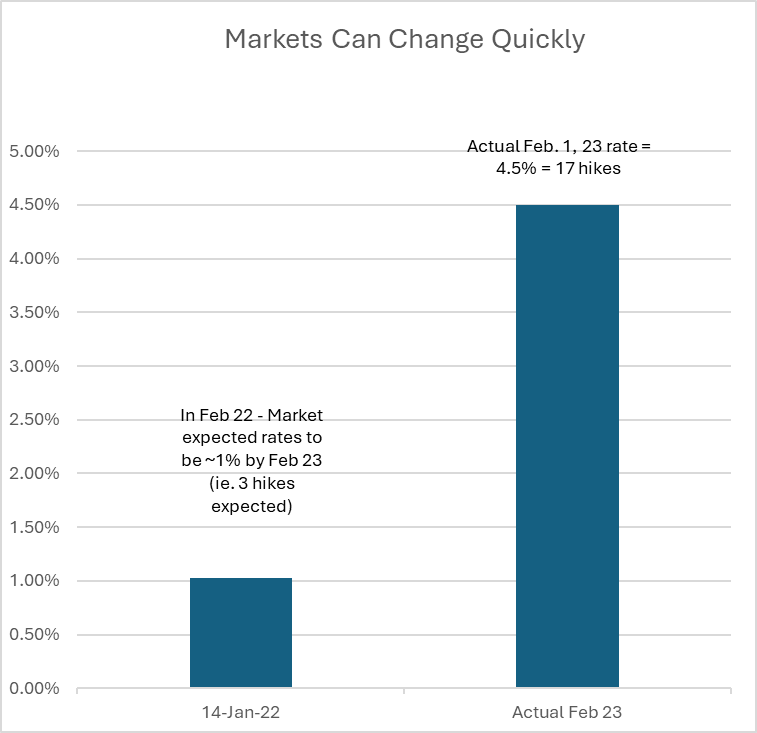

Si l’on examine les mêmes données en 2022, le marché s’attendait à ce que la Fed augmente ses taux à trois reprises. En réalité, nous avons obtenu 17 hausses effectives.

Source : Bloomberg. Représente les taux utilisant les contrats à terme implicites de la Fed. À titre d'illustration uniquement.

Que peuvent en tirer les investisseurs ? Le principal enseignement à tirer est que les attentes peuvent changer rapidement et de manière significative sur une période relativement courte pour le marché. Pour les ETF d’obligations d’appel couvertes Harvest, les mouvements importants de la courbe de rendement constituent un défi. En effet, ces fonds seront exposés à la durée des obligations. Toutefois, l'équipe de gestion de portefeuille de Harvest réitère que le flux de trésorerie est un élément essentiel lorsque les mouvements mensuels sont plus volatils et qu'ils peuvent être tactiques en période de mouvements extrêmes, en rédigeant plus d'options ou en rédigeant moins d'options en fonction de la dynamique du marché.

L’un des facteurs à l’origine de la récente hausse des taux est le risque inflationniste potentiel dû aux politiques de la nouvelle administration américaine, notamment celles liées aux tarifs douaniers. Les mesures proposées avant l’entrée en fonction du nouveau gouvernement pourraient en effet prendre du temps à mettre en œuvre et pourraient en fait être substantiellement différentes de celles proposées. Cela est particulièrement vrai pour les tarifs douaniers. Notre équipe de gestion de portefeuille estime que les politiques proposées devront être mises en œuvre et entraîneront une inflation plus élevée. Des données économiques plus solides indiquent que l'inflation devrait être plus élevée pour soutenir la progression au-delà de 5 % sur les obligations américaines à 20 ans. Toutefois, les risques liés à l’inflation et aux politiques devraient rester une menace à court terme.

Les ETF à revenu fixe de Harvest à surveiller en 2025

En septembre 2023, Harvest a lancé son premier ETF à revenu fixe – le FNB Harvest Premium Yield Treasury (HPYT:TSX) . HPYT est un portefeuille d'ETF qui détient des obligations du Trésor américain à plus long terme, garanties par la pleine confiance et le crédit du gouvernement américain. Il utilise jusqu'à 100 % d'options d'achat couvertes pour générer un flux de trésorerie mensuel élevé.

Au cours de sa durée de vie, HPYT a versé une distribution mensuelle constante en espèces de 0,15 $ par unité. De plus, HPYT a versé une distribution mensuelle totale de 2,25 $ par unité depuis sa création.

Le FNB Harvest Premium Yield 7-10 Year Treasury (HPYM:TSX) a été lancé en janvier 2024. L'objectif est de fournir des distributions mensuelles en espèces attrayantes et fiscalement efficaces aux porteurs de parts en émettant des options d'achat couvertes sur un portefeuille d'ETF du Trésor américain qui détiennent principalement des obligations américaines de durée moyenne avec des échéances moyennes de 7 à 10 ans. La société a récemment versé une distribution mensuelle en espèces de 0,80 $ par unité. Cela représente un rendement actuel de 8,80 % au 17 janvier 2025.

Enfin, pour les investisseurs qui souhaitent un véhicule de trésorerie à faible risque, il existe FNB Récolte de bons du Trésor canadiens (TBIL:TSX) . Ce FNB verse des revenus d’intérêts compétitifs provenant d’investissements dans des bons du Trésor émis par le gouvernement du Canada. La société a versé pour la dernière fois une distribution mensuelle en espèces de 0,1451 $ par unité et a versé des distributions mensuelles totales de 2,1168 $ depuis sa création.

Clause de non-responsabilité

Des commissions, des frais de gestion et des dépenses peuvent tous être associés à l'investissement dans les fonds négociés en bourse Harvest, gérés par Harvest Portfolios Group Inc. (le(s) Fonds). Veuillez lire le prospectus correspondant avant d'investir. Les Fonds ne sont pas garantis, leurs valeurs changent fréquemment et les performances passées peuvent ne pas se reproduire. L'investissement fiscal et toutes les autres décisions doivent être prises avec l'aide d'un professionnel qualifié.

Le rendement actuel représente un montant annualisé composé de 12 distributions mensuelles inchangées (en utilisant le chiffre de distribution du mois le plus récent multiplié par 12) en pourcentage du cours de clôture du Fonds. Le rendement actuel ne représente pas les rendements historiques du FNB, mais représente la distribution qu'un investisseur recevrait si la distribution la plus récente restait la même à l'avenir.

Certaines déclarations incluses dans cette communication constituent des déclarations prospectives (« FLS »), y compris, mais sans s'y limiter, celles identifiées par les expressions « s'attendre à », « avoir l'intention de », « sera » et des expressions similaires dans la mesure où elles se rapportent au Fonds. Les FLS ne sont pas des faits historiques, mais reflètent les attentes actuelles de Harvest, le gestionnaire du Fonds, concernant les résultats ou les événements futurs. Ces déclarations sont soumises à un certain nombre de risques et d'incertitudes qui pourraient faire en sorte que les résultats ou les événements réels diffèrent sensiblement des attentes actuelles. Bien que Harvest, le gestionnaire du Fonds, estime que les hypothèses inhérentes aux FLS sont raisonnables, les FLS ne sont pas des garanties de performance future et, par conséquent, le lecteur est invité à ne pas accorder une confiance excessive à ces énoncés en raison de l'incertitude qui leur est inhérente. Harvest, le gestionnaire du Fonds, ne s'engage pas à mettre à jour publiquement ou à réviser de quelque manière que ce soit tout FLS ou toute information, que ce soit en raison de nouvelles informations, d'événements futurs ou d'autres facteurs qui affectent ces informations, sauf si la loi l'exige.